کاربرد هوش مصنوعی در صنعت بیمه

شیرین رحیم دل

مانند هر صنعت دیگری، هوش مصنوعی در صنعت بیمه نیز، تغییرات ریز و درشت بسیاری ایجاد نموده است.

خودکاری سازی فرآیندها، سرعت، دقت، امنیت و پیشبینی خطرات تنها بخش کوچکی از کاربردهای هوش مصنوعی در صنعت بیمه هستند.

در این مقاله به معرفی یازده تحول و مزیت ایجاده شده توسط هوش مصنوعی در صنعت بیمه پرداختهایم. با ما همراه باشید.

فهرصت مطالب

آینده صنعت بیمه با هوش مصنوعی

هوش مصنوعی (Artificial intelligence) چیست؟

کاربردهای هوش مصنوعی در صنعت بیمه

راه حلهای هوش مصنوعی در صنعت بیمه

چالش های صنعت بیمه با هوش مصنوعی

آینده صنعت بیمه با هوش مصنوعی

از شواهد پیداست که در سالهای پیشِ رو، صنعت بیمه از وضعیت فعلی خود یعنی «تشخیص و تعمیر» به «پیشبینی و پیشگیری» تغییر خواهد یافت.

این تغییر مهم به واسطه کاربرد هوش مصنوعی در صنعت بیمه شکل خواهد گرفت. برای درک بهتر این مسئله به مثال زیر توجه فرمایید:

فرض کنید که در حدود سال ۲۰۳۰ میلادی، قصد دارید با وسیله نقلیه خودران خود سفر کنید. مسیر مقصد شما از پیش مشخص است و اتومبیل به راه میافتد.

ممکن است در میانه راه، نظر شما تغییر کند و بخواهید امروز را خودتان رانندگی کنید. پس اتومبیل را از حالت خودکار خارج مینمایید.

اینک نرخ بیمه و میزان پرداخت خسارت آن نیز تغییر میکند. حتی اگر جاده یا خیابان دیگری را برای رسیدن به مقصدتان انتخاب نمایید نیز با شرایط بیمه متفاوتی رو به رو خواهید شد.

مثلا با توجه به میزان شلوغی، خلوتی و میزان ریسک موجود در آن جاده، نوع و میزان بیمه سریعا محاسبه، به شما اطلاعرسانی و از حسابتان کسر میگردد.

این همان تغییر بزرگی است که به زودی هوش مصنوعی در صنعت بیمه به وجود خواهد آورد. این تغییر نه فقط برای بیمه اتومبیل، بلکه برای تمام انواع بیمه خواهد بود.

اینگونه دیگر خبری از نرخ مصوب بیمه نخواهد بود. بلکه هر فرد به میزان ریسک موجود در رانندگیاش پرداخت میکند.

حتی برای نرخ بیمه منازل و رسیدگی به خسارات نیز در آیندهی نزدیک، میتوان از امکانات موجود در متاورس (واقعیت افزوده و واقعیت مجازی) برای بازرسی مجازی خانهها استفاده کرد.

تا دستیابی به این سطح از هوشمندی در دنیای بیمه، چند سالی طول خواهد کشید. با این حال هوش مصنوعی در بیمه کار خود را آغاز نموده است.

در این مقاله به بررسی برخی از کاربردهای هوش مصنوعی در صنعت بیمه، که در حال حاضر در جهان مورد استفادهاند، خواهیم پرداخت.

تغییرات بیمه با هوش مصنوعی

هوش مصنوعی (Artificial intelligence) چیست؟

بهطور فزایندهای بر همگان آشکار است که هوش مصنوعی و بلاک چین این قدرت را دارند تا آینده تجارت و نحوه کار و زندگی مردم را متحول سازند.

فناوری هوش مصنوعی به کمک رایانش ابری و کارتهای گرافیکی بنا شده است.

[مطالب بیشتر: میتوانید برای آشنایی بیشتر با کارتهای گرافیکی مقاله اجاره کارت گرافیک را مطالعه کنید.]

هوش مصنوعی (AI) مجموعهای از کدها و الگوریتمهای برنامهنویسی شده است که کامپیوتر را قادر میسازد تا همانند یک انسان بیاندیشند، احساس کند و رفتار کند.

میتوان گفت که در فناوری هوش مصنوعی، انسان در حال توسعه هوشی فراتر از هوش انسان است.

زیرا دانشمندان به کامپیوتر میآموزند، چگونه مانند یک انسان و یا حتی بهتر از آن عمل کند، استدلال کند، یاد بگیرد، تصمیم بگیرد و راه حل ارائه دهد.

هوش مصنوعی شامل زیر بخشهای متعددی از قبیل یادگیری ماشین، یادگیری عمیق، یادگیری زبان طبیعی و بینایی ماشین است که در مجموع موارد زیر را شامل میشوند:

خودکارسازی وظایف.

پردازش مجموعه دادههای پیچیده یا بزرگ.

پیشبینی رفتار.

علامتگذاری ناهنجاریها یا رویدادهای مورد علاقه.

برچسب گذاری دادهها و تصحیح خطا.

کاربردهای هوش مصنوعی در صنعت بیمه

اگرچه شاید تاثیر هوش مصنوعی در صنعت بیمه به اندازه کشاورزی، تشخیص سرطان، صنایع نظامی، خودروسازی، ساختمانسازی و… ملموس نباشد.

اما میتوان ادعا کرد که این فناوری به صنایعی مانند بانکداری، فناوری اطلاعات، بیمه و… سرعت، دقت و امنیت بخشیده است.

این شروع داستان هوش مصنوعی در صنعت بیمه است. در حال حاضر این صنعت از یک بیمهگر هوشمند فاصله دارد و هوش مصنوعی فقط منجر به تقویت انسانها میشود.

در سالهای اخیر، در کنار همهگیری ویروس کرونا که میلیاردها دلار به بیمه خسارت زد، هوش مصنوعی درصدد بهبود شرایط اقتصادی این صنعت بود.

بهطوری که بنا بر تخمین مککینزی، سرمایهگذاری بر هوش مصنوعی در صنعت بیمه، میتواند تا ۱.۱ تریلیون دلار ارزش بالقوه سالانه برای این صنعت ایجاد کند.

در ادامه به بررسی کاربردهای هوش مصنوعی در صنعت بیمه، که امروزه در دسترس هستند، خواهیم پرداخت.

۱- کشف تقلب:

میتوان تشخیص کلاهبرداریهای پیچیده و کشف ادعاهای دروغین در صنعت بیمه را، یکی از بزرگترین چالشهای این حوزه دانست.

تصادفات ساختگی، آتشسوزیهای خودخواسته، اموال سرقتی دروغین، هزینههای چند برابر تعمیرات و صورتحسابهای درمان و… از جمله این تقلبات هستند.

با استفاده از هوش مصنوعی در صنعت بیمه، میتوان کارایی عملیاتی را ارتقا، خسارتهای پرداختی اشتباه را محدود، میزان کل پرداختیها را کاهش و سود شرکت را افزایش داد.

بنابر گزارشات مختلف، شرکتهای بیمه آمریکایی سالانه بیش از ۴۰ میلیارد دلار به کلاهبرداران متضرر میشدند و این آمار بدون احتساب تقلب در بیمه سلامت بود.

ولی با کاربرد هوش مصنوعی در صنعت بیمه، این آمار به طرز چشم گیری کاهش مییابد. به عنوان مثال میتوان به شرکت بیمه چینی مشهور به نام Ping An Insurance اشاره کرد.

این شرکت با کمک یادگیری ماشین توانست در یک سال ۳۰۲ میلیون دلار برای ادعاهای تقلبی صرفهجویی کرده و نسبت به سال قبل ۵۷ درصد افزایش دقت در تقلب را تجربه کند.

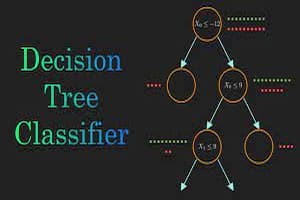

به طور ذاتی، سیستمهای یادگیری ماشین و یادگیری عمیق به خوبی قادر به شناسایی الگوهای تکرار شونده هستند.

این توانایی با کمک الگوریتمهای رگرسیون لجستیک، برای شناسایی تقلبات از میان مجموعه دادهها، قدرت زیادی را برای تشخیص به ارمغان میآورد.

در واقع الگوریتمهای هوش مصنوعی میتوانند حجم عظیمی از دادهها را به سرعت تجزیه و تحلیل نمایند و ناهنجاریهایی که با الگوها مطابقت ندارند را پیدا کنند.

تا قبل از این شرکتهای بیمه برای هر ادعا بیش از دو هفته را صرف پردازش و بررسیهای دستی میکردند. اما با هوش مصنوعی هزینههای پردازش نیز ناچیز میشود.

۲- ارزیابی ریسک:

در طول تاریخ بیمه، پذیره نویسان بیمه به اطلاعات ارائه شده توسط متقاضیان برای ارزیابی ریسکهای بیمه مشتریان متکی بودهاند.

ولی مشکل این بود که برخی از متقاضیان ناصادق بودند یا اشتباهی از جانب یکی از دو طرف صورت میگرفت و این ارزیابی ریسک را نادرست میکرد.

امروزه یادگیری ماشین، بهویژه درک زبان طبیعی (NLU)، بیمهگران را قادر میسازد تا منابع اطلاعاتی دقیقتری را بررسی کنند.

مثلا با بررسیهای Yelp، پستهای رسانههای اجتماعی و پروندههای SEC اطلاعات بیشتری برای ارزیابی بهتر ریسک احتمالی شرکت بیمه در دسترس قرار میگیرند.

۳- پذیره نویسی و قیمت گذاری:

بیمه یک تجارت پرخطر است و هوش مصنوعی می تواند به شناسایی این خطرات کمک کند و فرآیند پذیره نویسی را تسریع بخشد.

پذیره نویسی بخشی ضروری از بیمه است که از طریق آن بیمه گذاران ریسک را ارزیابی کرده و حق بیمه را برای پذیرش آن تعیین میکنند.

ارزیابی و قیمتگذاری ریسک مستلزم تحقیقات گسترده در مورد مشخصات و ریسک موجود در سبک زندگی مشتری است.

در نتیجه، پذیره نویسی دستی زمانبر و مستعد خطا است و می تواند منجر به قیمت گذاری ناکارآمد شود.

کاربرد هوش مصنوعی در صنعت بیمه فرآیند سخت و پیچیده پذیره نویسی و قیمت گذاری ریسک را دقیق و بهصرفه میکند.

اینگونه به جای تکیه بر تعاملات حضوری برای ارزیابی ریسک، بیمهگران میتوانند الگوریتمهای یادگیری ماشینی را برای تعیین رفتارهای مخاطرهآمیز درگیر کنند.

یادگیری ماشین، یادگیری عمیق، فناوری بینایی کامپیوتر، اینترنت اشیا و… میتوانند به بیمهگران کمک کنند تا فرآیند پذیرهنویسی دقیق، سریع و کارآمد شود.

به عنوان مثال در صنعت نفت و گاز روزانه ترابایت داده عملیاتی تولید میشود. شرکتهای بیمه میتوانند این دادهها را به سیستمهای تحلیل پیشبینیکننده متصل کنند.

اینگونه سطوح تخریب، نقص، نرخهای احتمالی خرابی و سایر خطرات عملیاتی را پیشبینی کرده و حق بیمهها را بر این اساس تنظیم میکنند.

بسیاری از مدیران بیمه معتقدند که هوش مصنوعی کارایی عملیاتی را بهبود میبخشد و مزیت های رقابتی را برای بیمه گران به وجود میآورد.

۴- شخصیسازی قیمتها:

بهمنظور قیمتگذاری دقیقتر، هوش مصنوعی میتواند دادههایی را در مورد عادات رفتاری افراد جمعآوری کند.

اینگونه شرکتهای بیمه میتوانند از این دادهها بهمنظور تعیین نرخهای انحصاری به هر فرد استفاده کنند.

به عنوان مثال، یک شرکت بیمه سلامت میتواند دادههای وزن و میزان ورزش یک فرد را از ردیاب تناسب اندام وی بگیرد و بر اساس خطرات سلامتی احتمالیاش قیمتی را تعیین کند.

در واقع ارزیابی ریسک دقیقتر به معنای حق بیمه مناسبتر برای هر فرد است.

به گفته سوفیا پوگرب، مدیر ارشد اجرایی در Next Insurance:

“در صنعتی که بیشترین تفاوت بین شرکتهای بیمه محصولات آنها نیست، بلکه قیمت آنها است، شخصیسازی میتواند تفاوت بزرگی را ایجاد کند.”

به گفته وی تاکنون یک سیاست مسئولیت استاندارد منجر به ارائه یک محصول مشابه میشد که در آن یک نانوایی و یک خشکشویی سیاست یکسانی داشتند.

پوگرب این راه را ناصحیح دانسته و معتقد است که با دادههای بیشتر میتوان شاهد سفارشیسازی محصولات و پرداخت هزینههای مناسبتر بود.

در واقع یکی از امیدوارکنندهترین راههایی که هوش مصنوعی میتواند صنعت بیمه را بهبود ببخشد، قیمتگذاری است.

با هوش مصنوعی، شرکتهای بیمه میتوانند سیاستهای خود را رقابتیتر قیمتگذاری کرده و آنها را برای هر مشتری شخصیسازی کنند.

۵- پروفایل مشتری و بخشبندی:

برخی از شرکتهای بیمه در حال افزایش پروفایلهای مشتری با تشخیص صدا و چهره با کمک هوش مصنوعی هستند.

این روند به ایجاد پروفایلهای بیولوژیکی مشتری برای تأیید سریع و دقیق و همچنین ردیابی رفتارها و ویژگیها کمک میکند.

شرکتهای بیمه آیندهنگر، از جمله AIA سنگاپور، با خودکارسازی و بکارگیری یادگیری شناختی در فرآیندهای جمعآوری دادههای خود، قابلیتهای پروفایل مشتری خود را ارتقا میدهند.

با مجهز شدن به قدرت یادگیری ماشین و استخراج بینش از دادههای مشتریان داخلی و خارجی، بیمه گذاران قادرند تصویر جامع تری از مشتریان خود به دست بیاورند.

این تصویر میتواند شامل نیازهای بیمه و علایق و مراحل زندگی مشتریان، به منظور هدف گذاری موثرتر باشد.

بیمهگران میتوانند مخاطبان خود را بر اساس این ویژگیها تقسیمبندی کرده و از یادگیری عمیق برای پیشبینی نرخ تبدیل این بخشها استفاده کنند.

با چنین بینشی، بیمهگران میتوانند در مورد توصیههای محصول مربوطه برای هر بخش مشتری تصمیم بگیرند.

۶- توزیع و خط مشی:

در ادامه بخش قبل باید گفت که مشتریان نیازها، ترجیحات و سبک زندگی متفاوت و منحصر به فرد خود را دارند.

بنابراین آنها انتظار دارند که سیاستهای شخصی، برنامههای وفاداری و توصیههایی بر اساس ترجیحات و ویژگیهای فردی خود داشته باشند.

در دنیای امروز بیمهگذاران میتوانند از مزایای سادهسازی و تسریع جمعآوری و تجزیه و تحلیل دادههای انبوه از طریق یادگیری ماشین استفاده کنند.

یادگیری ماشین از طریق کانالهای تحت مالکیت، صفحات مجازی، نمایندگان شخص ثالث و سایر منابع مختلف قادر خواهد بود تا گرایشها و علایق مشتریان را در زمان واقعی کشف کنند.

سپس شرکتهای بیمه از این بینشها بهمنظور توسعه و بهبود طراحی محصولات و سیاستهای مشتری مداری خود استفاده خواهند کرد.

شرکتهای مختلف از طریق دستگاههای تلهماتیک، اینترنت اشیا (IoT) و الگوریتمهای قیمتگذاری مظنههای فوری را فعال کردهاند.

اگرچه درحال حاضر بسیاری از بیمهگذاران این خط مشی را صرفا برای مشتریان سالم و کم ریسک خود فعال نمودهاند.

اما از آنجایی که شناخت سبک زندگی مشتریان آسانتر شده است، به زودی بازار شاهد موج جدیدی از محصولات عرضه فوری خواهد بود.

از طرفی نیز قراردادهای هوشمند فعال شده توسط بلاک چینها به صورت آنی امکان پرداخت از حساب مالی مشتری را فراهم میکند.

به زودی این محصولات بیمه مبتنی بر استفاده Usage-Based Insurance (UBI) متناسب با رفتار مصرفکنندهها طراحی شده و فراگیر خواهد شد.

اینگونه بیمه از مدل «خرید و تمدید سالانه»، به یک چرخه پیوسته تبدیل خواهد شد. زیرا پیشنهادات محصول دائماً با الگوهای رفتاری افراد سازگار میشوند.

محصولات بیمه به عناصر ریزتری مانند بیمه باتری تلفن، بیمه تاخیر پرواز، پوششهای مختلف برای ماشین لباسشویی و… تقسیم میشوند.

۷- کاهش خطای انسانی:

در صنعت بیمه مجموعهای از واسطههای انسانی، اطلاعات بین بیمهگذار و بیمه شونده را ثبت و بررسی میکنند.

از آنجایی که انسانها بر خلاف ماشینها مستعد خستگی و بیحوصلگی هستند، ممکن است اشتباهات زیادی در طی کارهای دستی صورت پذیرد.

این روند ممکن است موجب کاهش سرعت، بروز خطا و اتلاف وقت بسیاری در طی انتقال اطلاعات باشد. اما با کمک هوش مصنوعی این ایرادات برطرف شدهاند.

۸- بهبود تجربه مشتری:

اگرچه صنعت بیمه در طی سالها، تغییر مشهودی از دید مردم نداشته است. با این حال افراد بین پاسخگویی خوب و بد تمایز قائل هستند.

یکی از ویژگیهایی که در حال حاضر هوش مصنوعی در صنعت بیمه بهوجود آورده است، رباتهای گفتگو هستند.

این ابزارهای هوش مصنوعی میتوانند مشتریان را بدون دخالت انسان راهنمایی کنند. آنها بر خلاف بسیاری از تیمهای واقعی، ۲۴ ساعته در دسترس هستند.

چت باتها قادرند بسیاری از بحرانهای بیمهشوندگان را در یک لحظه و بهطور بالقوه برطرف نمایند.

9- دیجیتالی سازی سریع اسناد با OCR:

OCR مخفف تشخیص کاراکتر نوری است و یک فرآیند برای تشخیص ارقام و متون دست نویس میباشد.

این فناوری برای شرکتهای بیمهای که هنوز به فرمهای دستی و کاغذی وابسته هستند بسیار مفید است.

با استفاده از OCR نمایندگان بیمه میتوانند به جای تایپ مجدد دستی اطلاعات، از طریق اسکن کاغذها، به کار خود سرعت ببخشند.

در واقع فناوری OCR با بینایی کامپیوتر (زیرمجموعهای از هوش مصنوعی) جفت میشود و میتواند هر پیکسل را با دقت رندر گرفته و آن را به ورودی دیجیتال مربوطه ترجمه کند.

از این طریق، فرآیند پذیرهنویسی تا ۸۰ درصد سرعت خواهد گرفت. همچنین میتوان از طریق اسکن اطلاعات روی کارتهای شناسایی، افراد را در چند ثانیه ثبت نام کرد.

علاوه بر اینها OCR نقش مهمی را در فرآیند تشخیص مشتری KYC (مشتری خود را بشناسید) ایفا میکند. این فرآیند برای عملیات ضد تروریستی و سایر اعمال خلاف بسیار مفید میباشد.

۱۰- رسیدگی به ادعاها و خسارت:

صنعت بیمه فرآیندی تکراری و فشرده دارد. نمایندگان بیمه همه روزه با حجم زیادی از ادعاها و پرداختهای خسارت جدید سروکار دارند.

از آنجایی که معمولا رسیدگی به این ادعاها تا چندین روز تا هفته به طول خواهد انجامید، مبلغ زیادی از سود بیمهگذاران، صرف حقوق پرسنل خود میشود.

از طرفی در بسیاری از موارد، فرآیند رسیدگی و بررسی ادعاها، جان و مال نمایندگان بیمه را به خطر میاندازد.

هوش مصنوعی قادر است با کمک سختافزار پشتیبان برای جمعآوری دادهها، فرآیند جمعآوری و ارزیابی شواهد را بسیار ایمنتر و سریعتر کنند.

مثلا با کمک پهپادهای مجهز به یادگیری ماشین، یادگیری عمیق و بینایی ماشین به بازرسی مناطقی مانند سقف یک خانه، لولههای نفتی، محصولات کشاورزی و… بپردازد.

علاوه بر این، با کمک هوش مصنوعی فرآیند بررسی ادعاها و پرداخت خسارات، به کمتر از یک ساعت خواهد رسید و میزان خطاهای انسانی کاهش خواهند یافت.

هوش مصنوعی (یادگیری ماشینی و یادگیری عمیق)، RPA (اتوماسیون فرآیند رباتیک) و اینترنت اشیا (اینترنت اشیا) دادههای زیادی را در اختیار نمایندگان بیمه قرار خواهند داد.

دادههای بیشتر به معنی تصمیمگیری بهتر و ریسک کمتر است. صفر تا صد پردازش این دادهها نیز میتواند بر عهده خود هوش مصنوعی به تنهایی، یا با کمک انسان باشد.

الگوریتمهای یادگیری ماشین میتوانند به طور موثر تمام دادههای دریافتی را اسکن کنند، آنها را به جای نمایندگان بیمه تفسیر کنند و تسویه سریعتری را برای کاربران نهایی فراهم کنند.

مخابرات و کامپیوترهای داخلی در ماشینها، دستیاران خانه هوشمند، ردیابهای تناسب اندام، پوشیدنیهای بهداشتی و انواع دیگر دستگاههای اینترنت اشیا میتوانند منابع این دادهها باشند.

در حال حاضر شرکتهای بیمه متنوعی از قبیل Fukoku Mutual Life، Tokio Marine، Allstate، MetLife، و Esurance به طور موثری از این فرآیند بهره میبرند.

۱۱- پیشبینی ریزش مشتریان:

میتوان یکی از سختیهای صنعت بیمه را این دانست که جذب مشتریان جدید در این صنعت سختتر است.

درواقع هزینههای جذب مشتریان جدید از شرکتهای بیمه رقیب، بسیار زیاد خواهد بود. بنابراین حفظ مشتری موجود، بسیار بهصرفهتر از به دست آوردن مشتری جدید است.

شرکتهای بیمه از راهحلهای مبتنی بر هوش مصنوعی و زیرمجموعههایش بهمنظور پیشبینی ریزش استفاده میکنند.

اینگونه بیمهگذاران میتوانند پیشبینی کنند که چه زمانی ممکن است مشتریان خود را از دست بدهند.

سپس میتوانند اقدامات پیشگیرانهای از قبیل تغییر در برنامههای پاداش، تغییر در فراوانی تعامل با مشتریان و حتی تغییر در میزان پرداختی به کارمندان خود را اعمال کنند.

راه حلهای هوش مصنوعی در صنعت بیمه

راهحلهای هوش مصنوعی در بیمه میتوانند در انواع مختلف بیمه نامهها قابل اجرا باشند:

بیمه سلامت و هوش مصنوعی:

هوش مصنوعی در بیمه سلامت توانایی متخصصان مراقبتهای بهداشتی را برای درک بهتر الگوهای روزانه و نیازهای افرادی که از آنها مراقبت می کنند افزایش می دهد.

درک شرایط بیماران به متخصصان کمک میکند تا بازخورد، راهنمایی و پشتیبانی بهتری را برای سالم ماندن آنان ارائه دهند.

به عنوان مثال پلتفرم کانادایی Alayacare دارای اسناد بالینی، گجتهای پوشیدنی، پشتیبان، نظارت از راه دور بیمار، و سلامت از راه دور است.

هوش مصنوعی در بیمه مراقبتهای بهداشتی مشکلات را شناسایی میکند و به سرعت تیمهای مراقبت را مطلع میکند تا روند تصمیمات درمانی سریعتر شود و زندگی فرد نجات یابد.

هوش مصنوعی و بیمه خودرو:

دقت بیشتر در تشخیص آسیبهای بدنه و تشخیص سبک رانندگی با هوش مصنوعی و اینترنت اشیا به نفع بیمهگذاران است.

بزرگترین شرکت بیمه عمومی در استرالیا است، IAG از هوش مصنوعی برای ارزیابی خسارت خودرو و کاهش زمان برآورد خسارتها استفاده میکند.

این شرکت از یک سیستم مبتنی بر هوش مصنوعی برای ارزیابی خسارت ناشی از تصادفات وسایل نقلیه موتوری و سرعت بخشیدن به مطالبات بیمه مشتریان استفاده میکند.

پیشبینی خرابی در قطعات خودرو، پیشبینی تصادفات و هشدار در حین رانندگی پرخطر از دیگر مزایای این فرآیند است.

بیمه اموال و هوش مصنوعی:

تجزیه و تحلیل ریسک و پذیرهنویسی با استفاده از هوش مصنوعی برای تجزیه و تحلیل دادهها کارآمدتر است.

این فرآیند منجر به ارزیابی دقیقتر خطرات احتمالی، تعیین بهترین خطمشی و پوشش بیمه برای نیازهای مشتریان و کاهش ریسک ادعاهای آینده میشود.

همچنین چت باتهای هوش مصنوعی در خودکارسازی بسیاری از فرآیندهایی در معرض کلاهبرداری و شناسایی افرادی که احتمال بیشتری برای تقلب در بیمه دارند کارسازند.

هوش مصنوعی میتواند به مشتریان در گزارش یک ادعا، ثبت خسارت یا ضرر، تأیید خطمشی و محدودیتها و هشدار به مشتریان و بیمهگران در مورد وضعیت ادعاها کمک کند.

مطالبات بیمه عمر و هوش مصنوعی:

برای ماندگاری در رقابت، شرکتهای بیمه به شناخت بیشتر مشتریان و توانایی تبدیل این شناخت به سیاستهای عملی نیاز دارند.

فناوری هوش مصنوعی در بیمه عمر، فرصتی را برای افزایش درآمد، بهبود کارایی و کاهش ریسک ارائه میدهد.

از طریق این فناوری، بیمهگران توانایی بهبود شرایط مرگ و میر و بهینهسازی تصمیمگیری برای کمک به ایجاد روابط طولانی مدت سودآور با مشتری را دارد.

کاربرد هوش مصنوعی در بیمه عمر میتواند با قیمت گذاری فردی، پیش بینی شدت بیماری، اولویت بندی ارسال و توسعه سریع محصول همراه باشد.

زیرمجموعههای هوش مصنوعی در بیمه عمر میتوانند به تعیین میزان احتمال مرگ و میر فردی، تخمین تداوم فردی، سود کلی و جریان نقدی کمک کنند.

هوش مصنوعی برای بیمه تجاری:

هوش مصنوعی توانایی پیشبینی و مدیریت اطلاعات را به صورت سریعتر و کارآمدتری دارد. بنابراین الگوهای جدید و خطرات را خیلی زود شناسایی میکند.

کاربرد هوش مصنوعی در صنعت بیمه تجاری، شامل مدیریت آسان انبوه دادههای تولید شده توسط بیمه گذاران و مشتریان، سرعت بخشی به تعهدات، پذیره نویسی و ارزیابی ریسک میشود.

چالش های صنعت بیمه با هوش مصنوعی

علیرغم مزایای بیشمار کاربرد هوش مصنوعی در صنعت بیمه، چالشها و نگرانیهای بسیاری نیز در این زمینه وجود دارد.

به عنوان مثال در زمینه آینده هوش مصنوعی در بیمه ماشینهای خودران چالشهای بسیاری نهفته است.

در دو مقاله هوش مصنوعی در ارتش و ماشینهای خودران توضیحات مفصلی در زمینه نگرانیهای همهگیری هوش مصنوعی و آیندهی ماشینهای خودران ارائه شده است.

با این حال یکی از نگرانیهای بیمهگران، کاهش نیاز به بیمه وسایل نقلیه است. زیرا با ماشینهای خودران نرخ تصادفات جادهای کاهش مییابد.

چالش بعدی کاربرد هوش مصنوعی در بیمه ماشینهای خودران، تشخیص مقصر در تصادفات است.

یعنی در تصادفات ماشینهای خودران، صاحب خودرو، شرکت تولید کننده یا برنامه نویس هوش مصنوعی مقصر است؟

مسائل مربوط به حریم خصوصی نیز از جمله دیگر نگرانیهای کاربرد هوش مصنوعی در بیمه است.

بسیاری از مردم با ذخیرهسازی اطلاعات مربوط به سلامت، اموال، سبک زندگی و… خود در فضای ابری مخالفند.

برای کسب اطلاعات بیشتر در مورد چالشهای رایانش ابری میتوانید به مقاله مهمترین چالش های رایانش ابری در سال ۲۰۲۲ مراجعه نمایید.

چالش بعدی موجود در این زمینه از دست رفتن مشاغل است. بسیاری از شرکت های بیمه علاقهمند به استفاده از هوش مصنوعی به عنوان راهی برای کاهش هزینههای پرسنل هستند.

با این حال هنوز هم بسیاری از مشتریان علاقهمندند که هنگام ثبت ادعا یا رسیدگی به سایر مسائل مهم با یک نماینده زنده صحبت کنند.

اما نه فقط در صنعت بیمه، بلکه در تمام صنایع، هوش مصنوعی به تنهایی قادر است که میلیونها شغل را از اقتصاد جهان از بین ببرد.

امیدواریم که این مقاله بخشی از دغدغهها و نیازهای شغلی و شخصی شما را پوشش دهد. در صورتی که اطلاعات بیشتری از کاربرد هوش مصنوعی در صنعت بیمه در دسترستان هست، با ما در میان بگذارید.

نظر شما